Strategische Liquiditätsplanung ist Chefsache – liquiditätssteigernden Maßnahmen müssen rechtzeitig umgesetzt werden

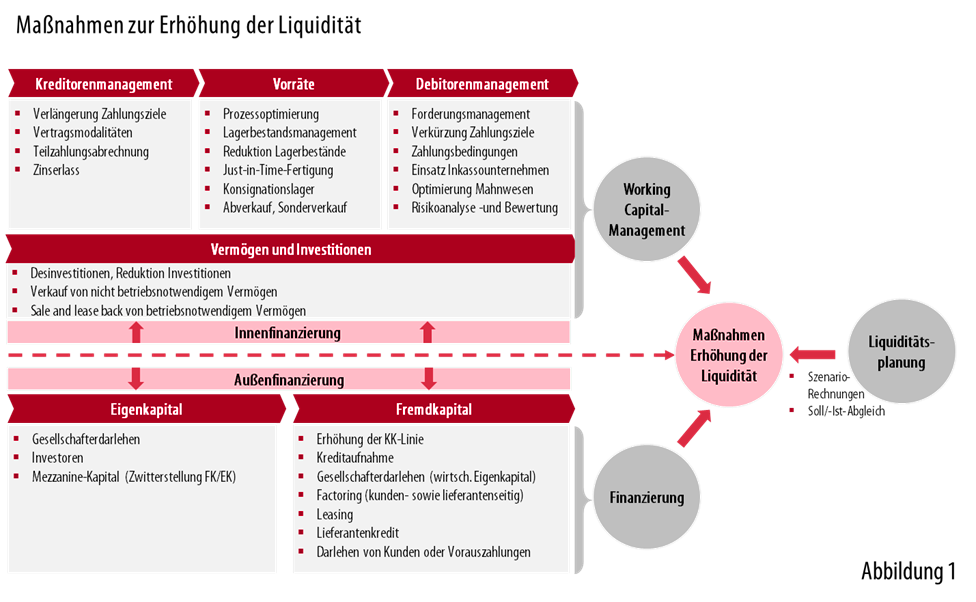

Wenn die Liquiditätsplanung Engpässe und Finanzierungsbedarfe aufzeigt, sollte die Geschäftsführung zeitnah reagieren und gegensteuern. Es gibt es eine Vielzahl von Maßnahmen, die umgesetzt werden können, um die Liquidität zu erhöhen. Man unterscheidet dabei die Innen- und Außenfinanzierung. Bei der Innenfinanzierung wird die Liquidität aus eigenen Mitteln gesteigert. Bei der Außenfinanzierung werden externe Fremdkapitalgeber hinzugezogen. Zur Überwindung der Liquiditätskrise sind interne Reserven zu heben und verbleibende Lücken extern zu schließen.

Wesentliche Aussage ist und bleibt: Die Liquidität muss überwacht werden! Eine präzise Liquiditätsplanung ist unbedingt notwendig, insbesondere für Unternehmen in Schwierigkeiten. Es gilt die Pflicht zur Bewertung der Zahlungsfähigkeit für Geschäftsführer gemäß SanInsFoG §1. Diese ist zudem für den Geschäftsführer aus Gründen der Haftung zu beachten.

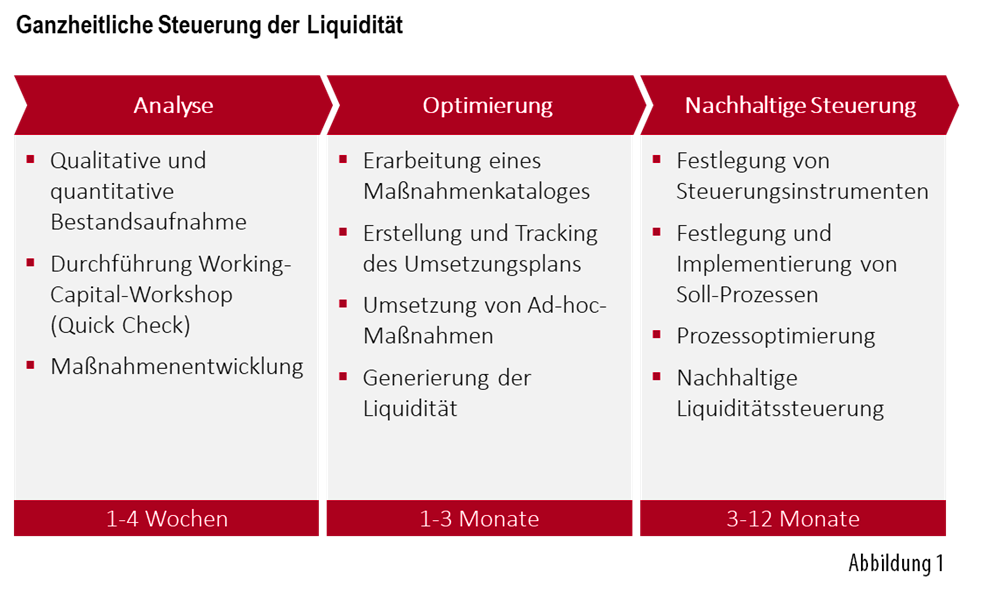

Durch die im Folgenden dargestellte übergeordnete Vorgehensweise wird step-by-step eine nachhaltige und ganzheitliche Steuerung der Liquidität im Unternehmen implementiert. Diese strategische Vorgehensweise erfolgt dreistufig gemäß Abbildung 1

Innenfinanzierung – Working Capital-Management

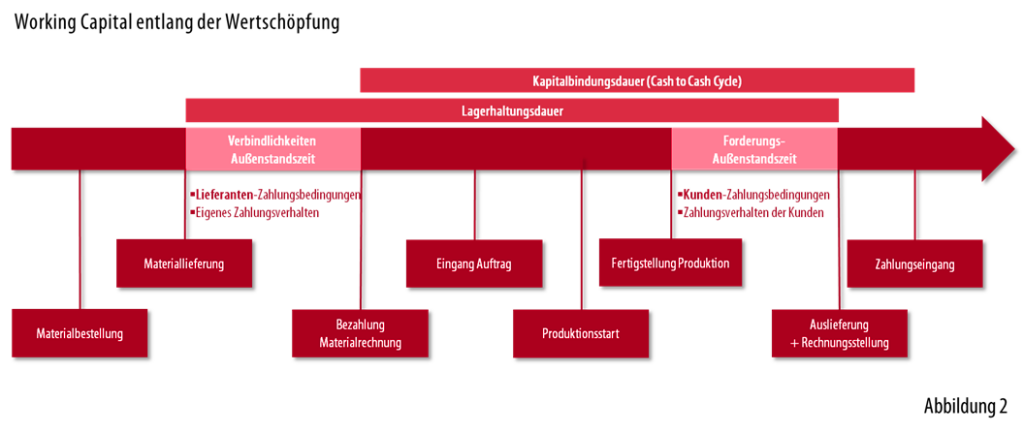

Das Working Capital-Management trägt über eine Vielzahl von Ansatzpunkten zur Verbesserung der Liquiditätssituation im Unternehmen aus eigenen Mitteln bei. Zudem steigt bei einem verbesserten Working Capital-Management auch die Kapitalrentabilität. Das Working Capital lässt sich entlang der Wertschöpfungskette wie folgt darstellen:

Ziel des Working Capital-Management ist es, operativ gebundenes Kapital zu reduzieren. Die grundsätzlichen Ansätze zur Reduzierung sind:

- Kreditorenmanagement: Außenstandszeiten erhöhen

- Debitorenmanagement: Außenstandszeiten reduzieren

- Vorratsmanagement: Lagerhaltungsdauer reduzieren

Maßnahmen zur Erhöhung der Liquidität

Dem Geschäftsführer steht eine Vielzahl an liquiditätssteigernden Maßnahmen zur Verfügung. Damit die Maßnahmen strukturiert und konsequent umgesetzt werden können, ist es wichtig, dass die richtigen Maßnahmen zum richtigen Zeitpunkt ausgewählt und umgesetzt werden. Die Maßnahmen lassen sich in Innen- und Außenfinanzierungsbereiche differenzieren.

Maßnahmen der Innenfinanzierung sind im Wesentlichen das Working Capital-Management und Maßnahmen im Bereich Vermögen und Investitionen. Hierzu gehören Optimierungen im Bereich Kreditoren- und Debitorenmanagment, Lagerbestandsmanagement und die Freisetzung von Vermögen. Die Außenfinanzierung wird unterteilt in Eigenkapital und Fremdkapital. Diese müssen die Finanzierungslücken decken, welche nicht durch die Innenfinanzierung gesichert werden können. Im Falle des Eigenkapitals kann zusätzliche Liquidität durch Gesellschafterdarlehen, Investoren oder Mezzanine-Kapital gesichert werden. Zusätzliches Fremdkapital kann durch eine Erhöhung der KK-Linie, weitere Kreditaufnahme, Factoring oder auch Leasing erzielt werden.

Fazit

Eine präzise Liquiditätsplanung ist zur Steuerung der Liquiditätssituation im Unternehmen elementar. Diese muss für das Unternehmen relevante Szenario Rechnungen enthalten. Die Liquiditätsplanung ermöglicht das Aufzeigen von Engpässen und Finanzierungsbedarfen. Engpässe müssen von der Geschäftsführung rechtzeitig erkannt werden. Wenn diese Identifiziert werden, muss die Geschäftsführung rechtzeitig mit geeigneten Maßnahmen gegensteuern. Dafür gibt es einen bunten Blumenstrauß an liquiditätssteigernden Maßnahmen, welche sich in Innen- und Außenfinanzierung differenzieren lassen. Am Ende des Tages muss eine nachhaltige und ganzheitliche Steuerung der Liquidität im Unternehmen implementiert werden. Nur so kann die Geschäftsführung sicherstellen, dass Sie das optimale Gleichgewicht zwischen Liquidität, Finanzierungsstruktur und dem Prozess der Auftragsabwicklung entlang der Wertschöpfungskette erlangt.